カテゴリ:入門シリーズ| 最終更新日:2025年9月1日(JST)

日本銀行(Bank of Japan/BOJ)は、日本の中央銀行です。

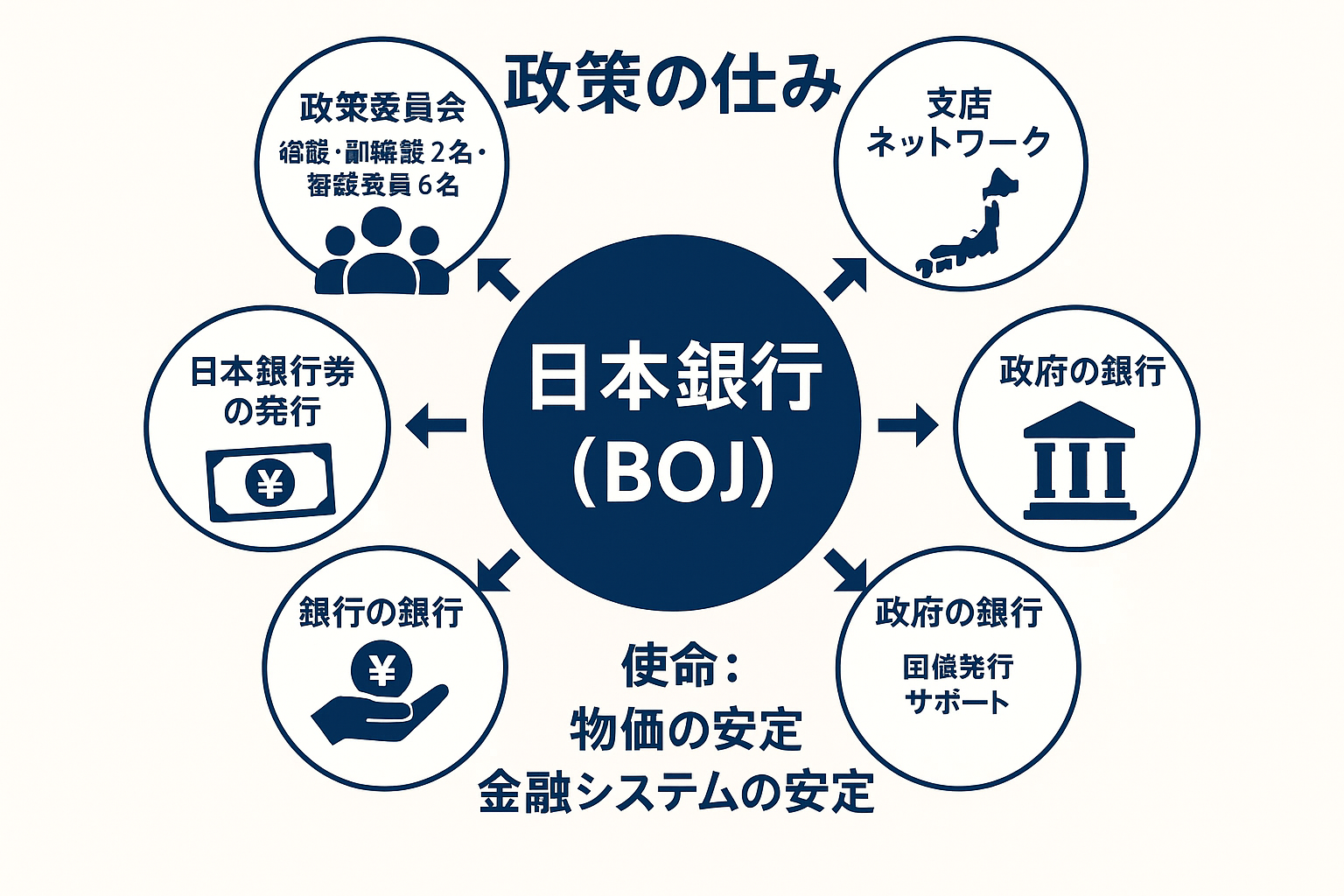

米国のFRB、欧州のECBと並び、世界三大基軸通貨(ドル・ユーロ・円)の一角を担います。使命は「物価の安定」と「金融システムの安定」。ニュースでよく出る「利上げ/利下げ」「為替介入」を読み解く前提として、BOJの仕組みと独自性をやさしく解説します。

■ BOJとは?

日本銀行(略称:日銀、英語:Bank of Japan/BOJ)は、日本の中央銀行です。

一般の銀行と異なり、通貨の発行、金融政策の運営、決済システムの中枢といった国家インフラを担います。

【日本銀行の歴史】

日本銀行は1882年(明治15年)に創設されました。当時は全国にバラバラの銀行券が出回っており、貨幣制度の統一が課題でした。

その後、金本位制の導入や戦時体制を経て、戦後はGHQの占領下で改革を受けます。

- 1970年代:オイルショックで物価高と戦い、金融引き締めを実施

- 1980年代:プラザ合意後の急激な円高に対応

- 1990年代:バブル崩壊後のデフレに直面し、ゼロ金利政策を導入

- 2010年代:アベノミクス下で「異次元緩和」

- 2020年代:植田総裁がYCC(長短金利操作)を段階的に修正

👉 日本銀行の歴史は「インフレとの戦い」よりも「デフレとの戦い」の方が長いのが特徴です。

【日銀の政策の特徴】

FRBやECBに比べて、日銀は「物価の上昇を抑える」というよりも「物価を上げる」ために政策を打ってきた時間が圧倒的に長いです。

これは日本独自の「デフレ環境」が長く続いたためです。

日銀:長期デフレ克服が最大テーマ

■ 日銀と普通の銀行の違い

- 銀行の銀行:民間銀行から当座預金を預かり、必要に応じて資金を供給。銀行間決済の最終的な清算を担います。

- 政府の銀行:国債の発行・管理、国庫金の出納など、政府の資金決済を仲介します。

- 通貨の発行主体:日銀だけが日本円(日本銀行券)を発行できます。

- 全国ネットワーク:本店のほか全国に支店を置き、地域経済の情報収集と金融インフラを支えます

■ 日銀の仕組みと政策決定会合

BOJの中枢は政策委員会(総裁・副総裁2・審議委員6の計9名)。ここで日本の金融政策が合議・決定されます。意思決定の舞台が金融政策決定会合です。

- 開催頻度:原則年8回(1・3・4・6・7・9・10・12月)、通常2日間開催。

- 主な決定事項:政策金利(短期金利)、長期金利の誘導方針(YCC)、国債・ETF・CP等の買入方針。

- 多数決:9名の合議制で採決。会合後は声明と総裁会見で市場へ発信。

- 資料公表:のちに主な意見と議事要旨を公表。経済・物価見通しは展望レポート(1・4・7・10月)で示されます。

FRB・ECB・日銀の会合比較

| 中央銀行 | 正式名称 | 会合頻度 | 特徴 |

|---|---|---|---|

| FRB | FOMC(米連邦公開市場委員会) | 年8回(概ね6週間ごと) | 物価と雇用の両立(デュアルマンデート)。臨時会合あり。 |

| ECB | 理事会 | 年8回(概ね6週間ごと) | 単一通貨×各国財政。加盟国の利害調整が前提。 |

| 日銀 | 金融政策決定会合 | 年8回(1・3・4・6・7・9・10・12月) | 会合月が固定。展望レポートは年4回。 |

■ 直近の歴代総裁

白川方明 総裁(2008~2013年)

プロフィール

京都大学卒、日銀の理論派として知られる。国際金融畑も長く、学術的なアプローチを得意とした。

在任期の背景

就任直後にリーマン・ショック(2008年)が発生。世界的な信用収縮の中、日本も輸出激減と株価急落に直面。

政策対応

量的緩和を拡大したが、欧米と比べると小規模。大胆さを欠いたとの批判を浴び「日銀は動かない」と揶揄された。

評価

デフレ克服には至らなかったが、金融危機の混乱期を大きなシステム崩壊なく乗り切った点は一定の評価もある。

黒田東彦 総裁(2013~2023年)

プロフィール

大蔵省(現・財務省)出身。アジア開発銀行総裁を歴任し、国際経験が豊富。

在任期の背景

アベノミクスの「三本の矢」の一環として登場。「デフレ脱却」を国民に約束し、日銀史上最大規模の緩和に踏み切った。

政策対応

「異次元の金融緩和」で国債を大量購入し、マネタリーベースを2倍以上に拡大。株高・円安を誘導し、企業業績を押し上げた。

2016年にはマイナス金利導入、YCC(長短金利操作)をスタート。

副作用

長期金利の歪み、国債市場の流動性低下、急激な円安による生活コスト上昇など。

評価

短期的には雇用改善・株価上昇を実現。ただし「出口戦略」を示せず、後任に重い課題を残した。

植田和男 総裁(2023~)

プロフィール

東京大学・MITで学んだ学者。専門はマクロ経済学・金融論。過去に日銀審議委員を務めた経験もある。

在任期の背景

黒田路線の副作用が顕在化。円安・物価上昇に国民が敏感になる一方、賃金は追いつかず。

政策対応

2024年以降、段階的にYCCを修正し、ゼロ金利からの出口を模索。利上げに慎重ながら、実体経済の耐久度を見極めつつ調整を続けている。

特徴

「慎重すぎる」と批判されることもあるが、本人はデータと実態を重視し、戦国武将のように「刻(とき)を待つ」戦略家タイプ。

評価(暫定)

2025年時点では過渡期にあり、歴史的評価はこれから。ただし「黒田時代の遺産をどう処理するか」が問われている。

■ BOJの主な政策手段

- 政策金利の操作:短期金利を誘導。必要に応じて補完的な金利措置も活用。

- 量的・質的緩和(QQE):長期国債・社債等の買入を通じ、金利低下と信用緩和を狙う。

- イールドカーブ・コントロール(YCC):10年国債利回りの目標レンジを示し、長期金利のボラティリティを抑制。

- ETF/J-REITの買入:株式・不動産市場に直接的な安定効果を狙う(国際的にも異例)。

- 市場安定オペ:必要時に資金供給・吸収オペで短期市場の金利・流動性を安定化。

■ BOJの特徴:慎重さと豪胆さ

BOJは、データと対話を重視する慎重な政策運営で知られます。一方で、為替の急変など金融安定に重大なリスクが生じると判断すれば、一転して豪胆に動きます。

注釈|市場介入(23年ぶりの実施)

当時、財務省の神田財務官による「口先介入」が連日報道され、海外勢は「どうせ言うだけだろ」と構えていました。

ところが、NY時間にいきなり“実弾”投入が連射。1分で数億円規模の介入を数時間継続し、市場を黙らせました。

普段は慎重、しかし動く時は一気呵成——この二面性がBOJの真骨頂です。

■ FRB・ECBとの違い

三者はいずれも主要中銀ですが、目的・体制・手段に違いがあります。特にBOJは、長期デフレの経験から大胆な非伝統的政策を採用してきた点が特徴です。

FRB・ECB・日銀の政策スタイルの違い

| 中央銀行 | 政策目標 | 政策手段の特徴 | 独自ポイント |

|---|---|---|---|

| FRB | 物価の安定+雇用の最大化 | 政策金利が主軸。QE/QTを景気循環に合わせ柔軟運用。 | デュアルマンデートで景気対応に相対的に敏感。 |

| ECB | 物価の安定(インフレ率2%目標) | 政策金利+国債・社債購入。銀行監督(SSM)も担う。 | 単一通貨×各国財政で政治力学の調整が不可欠。 |

| 日銀 | 物価の安定+金融システムの安定 | 金利操作に加え、国債・ETF等の大規模買入を長期展開。 | QQE/YCC/マイナス金利など非伝統的政策を深く採用。 |

■ 円の特異性(ユニークな基軸通貨)

- 使用国は日本一国なのに、ドル・ユーロと並ぶ基軸通貨として世界で大量流通。

- 発行額・流通額・貯蓄額まで公的統計で把握(透明性が高い)。

- 海外からは「円をもっと刷れ(流動性を増やせ)」との要求もあるが、BOJは国内の安定を最優先に慎重対応。

- 世界同時株安・地政学リスクではリスクオフの円買いが定番。安全資産として選好されやすい。

- この強さから、「金より固い日本円」と形容されることもあります。

国際的な日銀の立ち位置

日本銀行は国内だけでなく、国際金融の安定においても重要な役割を果たしてきました。

2008年のリーマン・ショック時には、FRB(米連邦準備制度理事会)とドル資金を融通し合う「ドルスワップ協定」を結び、海外でドル調達ができなくなった日本の金融機関を支えました。これは、単に日本経済を守るだけでなく、世界全体の金融システムを崩壊から救うための“国際協調”の一環でした。

近年でも、為替介入における米財務省やFRBとの連携は欠かせません。円安が急激に進んだ場合、日銀単独で動いても効果は一時的です。実際には米国側と調整を取り、共同で市場にシグナルを送ることで、円の安定を保つ仕組みが裏で動いています。

日本経済との関係性:家計と企業への影響

日銀の政策は、私たちの生活にも直接響きます。

- 家計への影響

日銀は 日本銀行券(お札)を発行 しています。財布にある「日本銀行券」と印刷された紙幣こそ、日銀の役割を最も身近に感じられる部分です。

又、政策の大半は何らかの形で、私たちの生活に影響します。 - 投資信託や年金運用 → 国債利回りを通じて影響

- 預金金利や住宅ローンの金利 → 日銀の政策金利に直結

- 物価水準 → 金融緩和の度合いに影響

ゼロ金利政策のおかげで住宅ローン金利は世界的に見ても低水準が続きました。

これは「マイホームを持ちやすい環境」を作った一方、預金金利もほぼゼロに近いため「お金を貯めても増えない時代」でもありました。

円安が進むと、ガソリンや食料品といった輸入品の値段が上がり、家計を圧迫します。 - 企業への影響

輸出企業(自動車・電機など)は円安の恩恵を強く受け、海外売上を円に換算した際の利益が膨らみます。

逆に輸入企業(食品・エネルギー関連)はコスト高に苦しみ、消費者価格への転嫁を迫られます。

つまり、日銀の一つの政策決定が、企業業績や株価、そして国民の生活にまで波及するのです。

日銀の「独自色」

- 国債の大量保有

日本政府が発行する国債の約半分以上を日銀が保有しており、「実質的に政府と一体化しているのでは」と国際的に議論されるほどです。

これは他国には見られない規模です。 - ETFの買い入れ

日銀は株価指数連動型の投資信託(ETF)を買い入れる政策も実施しました。

これは株価の下支えを狙ったもので、世界の主要中央銀行の中でも極めて異例の措置です。

その結果、一時期は「世界最大の株主は日本銀行」と言われるほど、日銀が日本企業の大株主になった時期もありました。

こうした「独自色」は、デフレと長期低成長に苦しむ日本ならではの政策対応でしたが、副作用として「出口戦略の難しさ」や「市場機能の歪み」という課題も抱えています。

■ まとめ

- BOJは物価と金融システムの安定を使命とする日本の中銀。

- 会合は年8回。金利・YCC・国債/ETF買入などを多数決で決定。

- 白川=安定、黒田=劇薬、植田=現実派と理解するとニュースが読みやすい。

- 普段は慎重だが、為替介入では豪胆に動く二面性。

- 円は一国発行で基軸通貨という稀有な存在。リスクオフ時に買われやすい。

主な出典元

日本銀行公式サイト

Wikipedia

FRB公式サイト

ECB公式サイト

Investopedia

Bank of Japan

BOJの基礎が分かると、日々のニュースや相場の意味が立体的に見えてきます。

関連記事リンク

入門シリーズ一覧

👉 他の 入門シリーズもぜひチェックしてみてください。